¿Hacia dónde va el barco España?

Si observamos, como simples espectadores, las noticias que los medios de comunicación españoles proclaman a los cuatro vientos desde las elecciones de julio, podemos concluir con rotundidad que las posturas que unos y otros defienden están totalmente enfrentadas y parece que no va a cambiar durante la legislatura.

La investidura sí ha sido legal, puesto que en España un Presidente se elige por mayorías en el Congreso de los Diputados, otra cosa distinta será la posible inconstitucionalidad de la Ley de Amnistía y las que vengan detrás, que si se llegasen a aprobar, serán recurridas de inmediato por aquellas Instituciones del Estado no controladas todavía por el Ejecutivo y por otros estamentos españoles y europeos con consecuencias más que previsibles, puesto que nuestro Ordenamiento jurídico pondrá toda su artillería legal para contrarrestar este despropósito.

Pero no quiero hablar de política, sino de como esta investidura puede afectar a los ciudadanos y a las empresas, porque según el Plan Presupuestario 2024 enviado a Bruselas, se planea un incremento en 14 impuestos para 2024, buscando ingresos adicionales a través de diversas medidas fiscales. Algunos de ellos son:

- Aumento de los tipos en ganancias patrimoniales

- Cambio en las reglas de las cuotas de autónomos

- Ajustes a nivel regional del impuesto sobre la Renta de las personas físicas

- Limitaciones en la compensación de pérdidas en grupos empresariales

- Aumento de la Tasa del impuesto especial sobre electricidad (5,11%) así como el fin de exenciones sobre la producción de energía eléctrica

- Cambios en las contribuciones a la Seguridad Social

- Eliminación de ciertos gastos, deducibles hasta ahora en el impuesto de sociedades, así como la subida de 5 puntos en la repatriación de ganancias.

- Impuesto a los ricos, en realidad por encima de los 60.000 euros brutos/año, así como el incremento de 1 punto en el Impuesto sobre patrimonio.

… entre otros muchos.

También hay que mencionar que en la legislatura pasada se crearon nuevas imposiciones como la Tasa Tobin (para operaciones financieras), la Tasa Google (para servicios digitales) o modificaciones como el impuesto sobre envases de plástico no reutilizable, o la subida del 10 al 21% en el IVA de bebidas azucaradas y edulcoradas… entre otras.

Se legisla sin ningún análisis serio y previo que proyecte las consecuencias que cada medida pueda ocasionar, sino a golpe de Decreto, y a la vista de las últimas normas sancionadas, podríamos afirmar que el legislador sencillamente carece de oficio.

El discurso de investidura parecía más una carta a los Reyes Magos que una propuesta seria y acorde a nuestra realidad económica actual: Más Bono Joven, habilitar 183.000 viviendas públicas (que ya suena a coña), transporte público gratuito para menores, jóvenes y desempleados, viajes gratis para jóvenes, subida del SMI un 12% cada año (lleva ya un incremento acumulado importante), reducción de la jornada laboral, ajuste de las pensiones al IPC, más medidas acerca de los créditos con garantía hipotecaria, … y mil ocurrencias más, siempre terminando con “este Gobierno no deja a nadie atrás”, “comprometido con las clases trabajadoras” y demás sandeces.

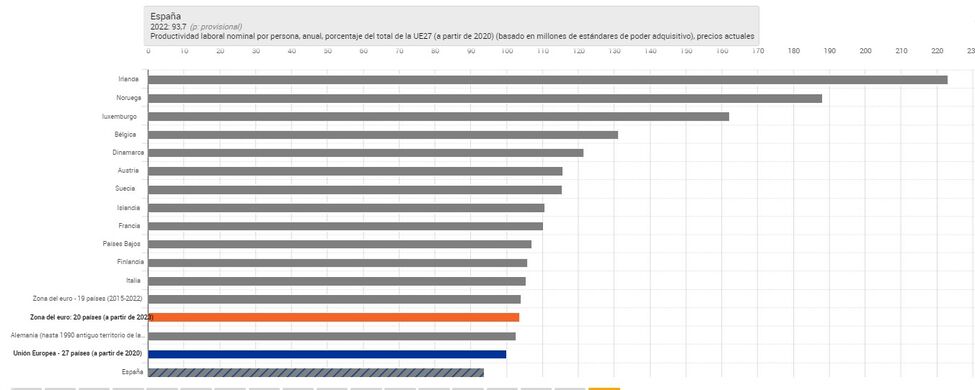

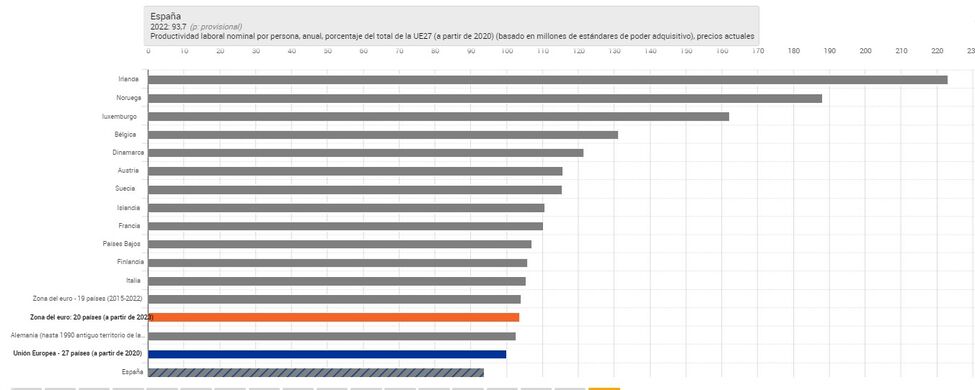

En materia de flexibilización de la jornada y su reducción inmediata, quieren pasar de las 40 horas actuales a 38,5 horas semanales en 2024, 37,5 horas semanales en 2025 y de 32 a 35 horas semanales al final de la próxima legislatura, eso sí, sin reducción salarial. El impacto sobre la productividad industrial será letal, parámetro que viene cayendo en la última década y es uno de los principales talones de Aquiles de la economía española.

La realidad económica española es que la previsión de crecimiento ha bajado 2 puntos en dos meses y se fija en el 1,7, que nuestra Deuda absoluta es de 1,5 Billones de euros convirtiendo el coste de los intereses en una espada de Damocles, que el impacto fiscal ha subido 5 puntos sobre PIB, que la inversión extranjera ha bajado un 26% durante este año precisamente por el escenario de incertidumbre y esto si es una mala noticia porque estas inversiones atraen empleo, desarrollo tecnológico, mejora la competitividad…, que España ha pasado al Club de los países pobres de la Unión Europea, al bajar nuestra Renta per cápita por debajo del 90% de la media europea, que 19 millones de personas están recibiendo ayudas del Estado, lo que convierte a nuestro país en dependiente, subordinado y adicto al papá Estado que sigue proporcionando las paguitas, esas de las que tanto presume el Gobierno.

Una subida indiscriminada de impuestos (un 7,7% de media) provoca, con toda certeza, una reducción de la recaudación además de propiciar la economía sumergida.

Para concluir, cuantas más ayudas públicas estés obligado a ofrecer a los ciudadanos para que te respeten, más te desacreditas como Ejecutivo, demostrado tu fracaso como gestor de lo público. Favorecer una situación de estabilidad, un marco jurídico seguro y trasparente debe ser la misión de un buen Gobierno. Lo demás sólo es demagogia.

José María Marco

Etiquetas: Actualidad, crisis, Empresa, fiscalidad, Gestion, impuestos, jose maria marco, marco juridico, normativa, politica, reforma laboral, Renta